رئیس بانک مرکزی به دولت چشم نگوید در لحظه تغییر میکند

رئیس کل اسبق بانک مرکزی میگوید: سیاستهای ارزی از سوی مسئولان سایر نهادها به بانک مرکزی تکلیف میشود و رئیس بانک مرکزی در صورتعدم اجرای دستور مسئولان سایر نهادها مواخذه میشود. محمود بهمنی بر ضرورت استقلال بانک مرکزی از دولت تاکید دارد و میافزاید: باید از یک جایی اصلاحات آغاز شوند. دولتها برای جلوگیری از این مشکلات باید برای استقلال بانک مرکزی لایحه ارایه دهند اما نسبت به این موضوع اقدام نمیکنند. وقتی به بانک مرکزی استقلال نمیدهند معنای آن، این است که میخواهند بانک مرکزی تابع دولت باشد و در مقابل دستورات دولت، بانک مرکزی چشم بگوید و اگر رییس کل تابع دستورات نباشد همان روز امکان تغییر آن را داشته باشند. وی با دفاع از اقدام خود درخصوص برداشت شبانه از حساب بانکها میگوید: در آن زمان وقتی بانکها به تعهدات خودشان عمل نکردند به طور مستقیم از حساب آنها برداشت کردیم و بلافاصله پول را از حساب بانکها برداشت و همان رقم به حساب خزانه واریز شد و این بدهی بانکها به بانک مرکزی ناشی از ارزی بود که در اختیارشان قرار داده بودیم و قرار بر این بود بابت این ارز کالا وارد کشور شود.

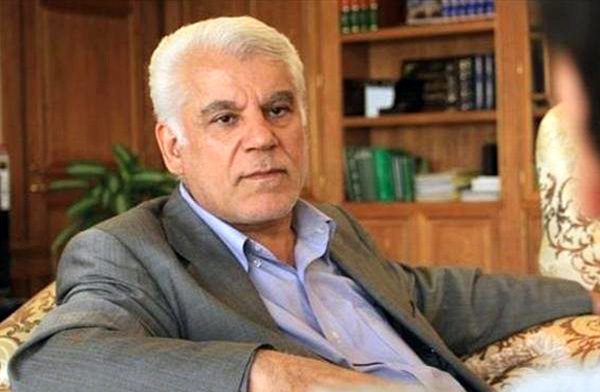

متن کامل مصاحبه با محمود بهمنی (رییس کل اسبق بانک مرکزی) به این شرح است:

این روزها تعابیر بسیار مختلفی از سیاستهای ارزی بانک مرکزی میشود، عدهای معتقدند که بانک مرکزی نباید در بازار دخالت داشته باشد و عدهای دیگر مداخله ارزی بانک مرکزی را مدیریت ارزی بازار میدانند. در دوره ریاست جنابعالی ارز ترجیحی به بازار ارایه شد، آیا این اقدام را دخالت در بازار میدانید به این معنا که بانک مرکزی برای تنظیم بازار ارزپاشی میکند؟

طبق قانون یکی از وظایف بانک مرکزی، ایجاد تعادل در موازنه پرداختها است و باید بتواند این موازنه را برقرار کند. قانون این اجازه را به بانک مرکزی داده که بتواند وارد بازار شود اما از مداخله تعاریف و برداشتهای متفاوت و مختلفی میشود. اینکه بانک مرکزی ارز ترجیحی (۴۲۰۰تومان) یا ارز با نرخ ۲۲ هزار تومانی را برای گشایش ال سیها اختصاص میهد، هم خود به نوعی مداخله تعریف میشود.

وقتی درآمد نفتی وارد خزانه میشود، خزانه باید ارز را برای گشایش السی به واردکنندگان یا بانکها بفروشد و بانکها برای گشایش ال سی باید بتوانند ارز مورد نیاز را تامین کنند، طبیعتا اگر بانک مرکزی به این نیاز پاسخ ندهد، تقاضا در بازار افزایش پیدا میکند و قیمتها به شدت بالا میرود. بنابراین یکی از راههایی که میتوان از طریق آن، بازار ارز را کنترل کرد، تامین نیازهای بازار است. البته این اقدام به معنای ارزپاشی نیست و منظورم از اختصاص ارز به بازار ارزپاشی و عرضه مستقیم دلار به بازار نبوده بلکه معتقدم بانک مرکزی میتواند از طریق روش و راه درست با تامین نیازهای ارزی، بازار را آرام کند.

در مورد تعاریف و برداشتها از مداخله باید بگویم که به طور قطع تامین نیازهای واقعی بازار هم به نوعی مداخله محسوب میشود و چیزی غیر از این نیست اما قانون به بانک مرکزی اجازه داده که مدیریت شناور در بازار ارز داشته باشد و مجلس هم این اجازه را به بانک مرکزی داده است که با مدیرت شناور، بازار را کنترل کند. البته مدیریت شناور به این معنا است که نرخ ارز براساس عرضه و تقاضا تعیین شود بنابراین براساس عرضه و تقاضا ارز نمیتواند ثابت بماند.

اما نکته بسیار مهم این است که در تزریق ارز به بازار نباید مقایسه یکسانی از دورههای مختلف داشت. در دورهای فروش نفت به ۳ تا ۴ میلیون بشکه رسید بنابراین عرضه ارز در بازار بسیار زیاد بود و به دنبال آن قیمت دلار هم بسیار پایین آمد. اما در شرایطی که صادرات نفت و درآمدهای نفتی بسیار کم است، ارز کمتری عرضه میشود و در این شرایط هم بانک مرکزی نسبت به تخصیص منابع ارزی محدود به نیازهای ارزی نامحدود حتما باید مدیریت داشته باشد. اساسا تعریف اقتصاد هم همین است یعنی مدیریت تخصیص منابع محدود نسبت به نیازهای نامحدود و در این شرایط مجبور به مدیریت بازار ارز هستیم؛ برای مثال یکی از تصمیمات اولویت دادن به اختصاص ارز به کالاهای اساسی است.

آیا این سیاستها تکلیفی است؟ در همان زمان هم به بانک مرکزی تکلیف میشد؟

برای این موارد سیاستهای ارزی از سوی مسئولان سایر نهادها به بانک مرکزی تکلیف میشود و اگر مدیران بانک مرکزی این تکالیف را به اجرا نرسانند، مواخذه خواهند شد، به همین دلایل سالهاست که استقلال بانک مرکزی را پیگیری میکنیم.

هر نهادی درخواست ارز ترجیحی از بانک مرکزی دارد، برای محقق کردن خواسته خود، روند تصویب آن را طی میکند در حالیکه ارز بانک مرکزی محدود است و نمیتواند به هر متقاضی ارز ترجیحی اختصاص دهد. از سوی دیگر اگر نظارتها به درستی انجام نشود، ارز ۴۲۰۰ تومانی به جیب واسطهگران میرود.

گزارشهای منتشر شده نشان میدهد که در سالهای ۸۸ تا ۹۲ بانک مرکزی بیشترین ارز را به بازار تزریق کرده و عدهای منتقد این سیاست بانک مرکزی بودند و همین تصمیم را عامل کاهش ذخایر ارزی میدانند.

اخیرا در رسانهها شاهد انتشار جدول مقایسهای از میزان مداخلات ارزی در دورههای مختلف هستیم اما این مقایسه اساسا اشتباه است. در این جداول دوره یکساله با دورههای ۶ساله مقایسه شده که این نمیتواند مبنای درستی برای بررسی دو دوره باشد. موضوع دیگر این است که فارغ از مساله دورهها و فواصل زمانی مورد مقایسه، شرایط دورهها بسیار متفاوت از یکدیگر بوده است که این موضوع در مقایسهها دیده نشد.

برخی از رسانهها با این مقایسه اشتباه ذهن مردم را درگیر میکنند. باید توجه داشته باشیم که در دورههای مختلف میزان درآمدهای کشور متفاوت بوده و نرخ دلار هم یکسان نبوده و همچنین در هر دورهای میزان فروش نفت متفاوت بوده به همین دلیل اساسا مقایسه هر دوره با دوره دیگر مبنای اصولی ندارد.

در زمان مدیریت من در بانک مرکزی، نرخ دلار افزایش پیدا کرد و با اینکه در دوره اعمال سختترین تحریمها قرار داشتیم و نفت کمی صادر میشد اما قیمت نفت تا ۱۱۰ دلار هم بالا رفت. این یک قاعده است که وقتی درآمد کشور افزایش مییابد به طور قطع عرضه ارز هم افزایش پیدا میکند و از این رو واردات کالا بیشتر میشود و قیمتها ثبات بیشتری خواهند داشت.

اتفاقا انتقاد دیگری که مطرح میشود همین بحث واردات است. در آن دوره واردات افزایش یافت و گفته میشود اولا واردات مازاد بر نیاز بازار بود و دوم اینکه واردات متناسب با نیاز بازار نبود و کالاهای غیر ضروری وارد میشد. آیا اختصاص به این کالاها در ان دوره به بانک مرکزی تکلیف میشد؟

اینکه به واردات چه کالایی ارز اختصاص یابد، در اختیار و انتخاب بانک مرکزی نبوده و نیست. بخشی از این کالاها را وزارت صمت مشخص میکرد و همینطور سایر نهادها و دستگاهها، فعالان اقتصادی را برای دریافت ارز ترجیحی به بانک مرکزی معرفی میکردند.

از سوی دیگر تشخیص کالای اساسی و غیراساسی برای اخذ ارز ترجیحی با خودشان بود و همچنین در شرایطی که کشور به ارز بیشتری دسترسی دارد و در بازار با انباشت تقاضا مواجه باشیم، دستور میدهند که واردات افزایش یابد اما وقتی درآمد کاهش یابد مجبور هستیم حتی واردات کالاهای اساسی را کاهش دهیم و قناعت کنیم.

قبل از انقلاب فروش نفت کشور حتی به ۶ میلیون بشکه هم رسید و با درآمد بالا هزینههای کشور هم بالا رفت. اما نکته مهم این است که امروز در شرایطی که ۳۰۰ هزار بشکه نفت صادرات داریم باید بودجه و خرجهای کشور را با همین رقم تنظیم کنیم. دولت ارز خود را در بازار میفروشد و بانک مرکزی ریال آن را به خزانه تحویل میدهد و خزانه براساس میزان ریال به دست آمده، حقوق و دستمزد و بودجه طرحهای عمرانی را پرداخت میکند.

واقعیت این است که وقتی درآمد حاصل از فروش نفت کاهش پیدا میکند، دولت نمیتواند هزینههای جاری را کاهش دهد به همین دلیل پروژههای عمرانی و زیربنایی متوقف میشوند. از آنجایی امکان کاهش در پرداخت حقوق و دستمزد نیست، با کاهش درآمدها، دولتها همان ابتدا به سراغ پروژههای عمرانی میروند.

آیا در آن دوره تمام ارز اختصاص یافته به واردات مدیریت شد؟ میزان اختصاص ارز ترجیحی به بازار چقدر بود؟

بله، در آن دوره توانستیم صد درصد ارز موجود را مدیریت کنیم. یک ریال هم در سر چهارراه ارزپاشی نکردیم. تمام ارز ارایه شده در راستای تعادل بخشی در بازار به بانکها اختصاص یافت. بانکهایی که قصد گشایش ال سی داشتند، براساس مجوزهای وزارت صمت برای واردات، ارز دریافت میکردند.

البته در همان دوره پیش آمد که بانکها در بازگرداندن این ارز و تسویه بدهی به بانک مرکزی تاخیر داشتند، با طولانی شدن این تاخیر، از حساب بانکها میزان بدهی را برداشت کردیم که البته در آن زمان گفتند دولت پول ندارد و برای تامین کسری برداشت از حساب بانکها را انجام داده اما هیچ یک از این گفتهها صحت نداشت چراکه اگر میخواستیم کمبود و کسری را جبران کنیم، راهها و انتخابهای بسیار متعددی داشتیم که یکی از آنها انتشار اوراق بود و نیازی نبود برای جبران کسری به سراغ منابع بانکی برویم.

در همان زمان اعلام شد که این برداشت شبانه برای تامین کسری بودجه و پرداخت یارانهها بوده است. این ادعا از سوی جریان نزدیک به دولت و حتی بانکها هم مطرح شد. چرا بانکها نتوانستند تعهدات ارزی خود را براورده کنند؟

پس از اینکه بخشی از واردات از محل اختصاص ارز ترجیحی به بانکها محقق نشد بلافاصله بانکها را بدهکار کردیم چراکه بانکها مسئولیت این ارز را بر عهده داشتند و باید دقت لازم را در سیستم بانکی به عمل میآوردند. در آن دوره هم بانک مرکزی از طریق بانکها با بازار ارتباط برقرار میکرد و واردکنندگان هم از طریق بانکها نسبت به تامین ارز اقدام میکردند بنابراین در صورت تخلف بانکها باید پاسخگو میشدند.

البته باید توجه داشته باشیم که در آن سالها درآمد کشور بیشتر بود و طبیعی است که عرضه ارز هم بیشتر باشد و بانکها هم ال سی بیشتری را باز کردند. از این رو پاسخگویی به تقاضای بازار افزایش یافت و به همین دلیل قیمت دلار از ۲۹۰۰ تومان تجاوز نکرد. این نشان میدهد ما توانستیم نیاز بازار را تامین کنیم و اگر نیاز بازار تامین شود دلیلی ندارد که قیمت ارز افزایش پیدا کند.

مهلت بانکها برای انجام تعهدات ارزی چقدر بود و پس از چند اخطار برداشت از حساب بانکها انجام شد؟

در همان زمان ارز را با قیمت ۱۲۲۶ تومان به بانکها ارائه میکردیم و بانکها هم باید ارز را با همین رقم به مشتریان و بانکها میدادند تا واردات انجام شود. بانک مرکزی چند بار مهلت بازگشت ارز را تمدید کرد و برای بازگردادن ارز یک بار فرصت یک ماهه، بار دیگر فرصت شش ماهه، بار سوم فرصت یک ماهه و بار دیگر فرصت دو ماهه به بانکها دادیم، پس از اتمام این مهلتها دیگر جدی وارد کار شدیم و از حساب بانکها برداشت کردیم.

چقدر ارز ترجیحی به بانکها داده بودید؟

همانطور که گفتم در آن زمان وقتی بانکها به تعهدات خودشان عمل نکردند به طور مستقیم از حساب آنها برداشت کردیم و بلافاصله پول را از حساب بانکها برداشت و بلافاصله همان رقم به حساب خزانه واریز شد و این بدهی بانکها به بانک مرکزی ناشی از ارزی بود که در اختیارشان قرار داده بودیم و قرار بر این بود بابت این ارز کالا وارد کشور شود.

پس از پایان چند نوبت مهلت و اخطار، وقتی بانکها نسبت به تسویه بدهی اقدام نکردند، ۳۰ هزار میلیارد ریال بدهی را از حساب بانکها برداشت کردیم. البته به بانکها اعلام کرده بودیم، بابت ارزی که دریافت کردند یا عملیاتی که انجام دادهاند، مدارک آن را ارایه دهند وگرنه باید ارز و مابه تفاوت آن را برگردانند. بانکها هم مستندی ارایه ندادند که بابت ارزهای ترجیحی کالایی را وارد کردهاند.

در همان زمان عدهای این شایعه را مطرح کردند که برداشت مستقیم از بانکها برای پرداخت یارانهها یا جبران کسریها بوده اما مگر میتوان هر زمانی که دولت با کسری مواجه شد، از بانکها برداشت کند؟ اگر میخواستیم برای جبران کسری از این طریق عمل کنیم راههای بسیاری بود که بدون سر و صدا میتوانستیم از طریق آنها کسریها را تامین کنیم.

توجه داشته باشید که اگر این پول از حساب بانکها برداشت میشد و به حساب بانک مرکزی میرفت، بانک مرکزی باید بایت این عملیات پاسخ میداد اما این پول بلافاصله به خزانه واریز شد، یعنی پول بیتالمال را برگرداندیم. این شایعات هم از طرف همان افرادی مطرح شد که به بانک مرکزی بدهکار بودند و بانک مرکزی بیت المال را از آنها پس گرفته بود.

این ارزی که در اختیار بانکها قرار داده بودید صرف چه اقداماتی شده بود؟

بانک مرکزی از بانکها مستنداتی برای واردات کالا خواسته بود که این مستندات ارایه نشد. در زمان مدیریت من در بانک مرکزی نرخ ارز ترجیحی ۱۲۲۶ تومان بود اما خبردار شدیم عدهای که ارز ترجیحی برای واردات کالا از بانک مرکزی گرفتند، ارز را در بازار آزاد به نرخ ۱۹۰۰ فروختهاند.

سریعا ورود کردیم و مابه تفاوت ارز را هم از آنها پس گرفتیم و به خزانه برگرداندیم و تمام ارز ترجیحی که از مسیر مصرف منحرف شده بود را زنده کردیم که رقم آن ۳۰ هزار میلیارد ریال بود. اما همین افراد فضا را بسیار ملتهب کردند. آیا در آن دوره کار بدی کردیم که بیت المال را به خزانه برگرداندیم؟ اگر هدف ما تامین کسری بودجه بود آیا دست به این اقدام میزدیم که چنین سر و صدایی داشته باشد؟

ما هم میتوانستیم اوراق قرضه منتشر کنیم و اتفاقا رقم آن میتوانست چندین برابر این اعداد باشد. همانطور که شاهد بودیم دولت قبل این اوراق را منتشر کرد و هیچ سر و صدایی هم نداشت. ممکن است نیازی نباشد که سر سال هم چیزی پرداخت کند و میتوان آن را همچنان تمدید کرد و ماه دیگر هم اوراق جایگزین آن شود.

آیا سیاست یا برنامهای برای انتشار اوراق نداشتید؟

خیر، اولا این پول بیت المال است دوما اینکه، اوراق بدهی دولت را به طور مرتب افزایش میدهد و این بدهی به نسلهای بعدی منتقل میشود و دور تسلسل بدهی به بار میآید و دولت بعد اگر بخواهد این بدهیها را تسویه کند کار دیگری نمیتواند انجام دهد.

در آن دوره هم نقدینگی در کشور بالا بود و انتشار اوراق را یکی از راهکارهای جمع آوری نقدینگی میدانند، چرا نسبت به کنترل نقدینگی با انتشار اوراق اقدام نکردید؟

ببینید وقتی بودجه را با فروش دو میلیون بشکه نفت میبندند اما فقط ۳۰۰ هزار بشکه میفروشند، کسری این بودجه معادل هزینهای است که ایجاد کردهاند. حال اینکه این کسری را با انتشار اوراق جبران میکنند و در نهایت باید اسکناس چاپ کنند و پول پرقدرت وارد بازار شود و همه اینها تورم را بالا میبرد که این اقدام دقیقا برداشت غیرمستقیم از جیب مردم است.

یک زمانی است که دولتها برای جبران کسری بودجه پول چاپ میکنند و عامل رشد تورم میشوند اما یک زمانی دولتها اوراق مشارکت و اسناد خزانه منتشر میکنند. وقتی اوراق به دست مردم داده میشود، پول از سطح جامعه جمع میشود و همان پول را صرف پرداخت حقوق، دستمزد و طرحها و پروژهها میکنند اما حجم پول تغییری نمیکند و در این شرایط این اقدام بر تورم اثرگذار نیست اما فراموش نکنیم که این پول بدهی ایجاد کرده است و زمانی اثر خود را به اقتصاد نشان میدهد که دیگر امکان انتشار اوراق نباشد و دولت مجبور میشود با انتشار پول آن را پوشش دهد و تسویه کند. یک زمانی هم دولت دست به استقراض خارجی میزند و آن دور تسلسل بدهی را با سود ارزی برای خودش ایجاد میکند که این بدترین نوع استقراض است. بنابراین بهترین روش این است که دولتها بودجه واقعی داشته باشند.

اصلاح بودجه و بودجه ریزی بر مبنای واقعیت را در این شرایط رویایی نمیدانید؟

رویایی نیست، اگر میخواهیم مستقل شویم و دست به اصلاح بزنیم باید کمربندها را سفتتر ببندیم و تا مدتی فشار را تحمل کنیم تا بر روی غلتک بیفتیم وگرنه در شرایط تحریم که نمیتوان بودجه شرایط عادی را بست. باید برای دوره تحریم مقررات و قوانین خاص داشته باشیم. وگرنه مدیران گرفتار میشوند، هر چند بکارگیری مدیر جسور بسیار موثر و مفید است اما در این شرایط مدیر جسور هم گرفتار میشود.

اتفاقا در دورههایی شاهد آن بودیم برخی از مدیران به دلیل تصمیماتی که در دوره مدیریت آنها گرفته شد، گرفتار شدند. سوال این است که آیا بانک مرکزی برای سیاستهای ارزی به تنهایی تصمیم میگیرد یا اینکه این سیاستها و تصمیمات ارزی به این دستگاه و نهاد تکلیف میشود؟

موضوع این است که آیا رییس بانک مرکزی بدون اینکه اختیاری داشته باشد یا اینکه تکلیفی به آن نشده باشد، میتواند ارز ترجیحی به فروش برساند؟ پاسخ این است که امکان ندارد شخص رییس بانک مرکزی بتواند در این باره به تنهایی تصمیم بگیرد چراکه بانک مرکزی تابع سایر سیاستها است که آن را به اجرا میرساند. معتقدم باید این مشکلات به صورت ریشهای حل کنیم نه اینکه به صورت مقطعی یک تکه از آن را جدا و به آن بپردازیم.

در حال حاضر هم رییس بانک مرکزی ارز ۴۲۰۰ تومانی به بازار ارایه میدهد و هنوز هم برخی از کالاها شامل ارز ۴۲۰۰ تومانی میشوند و هیچ یک از روسای بانک مرکزی نمیتوانند درباره این موضوعات به تنهایی تصمیم بگیرند و اساسا امکان آن وجود ندارد.

بالاترین مرجع قانونگذاری بانک مرکزی، شورای پول و اعتبار است و شورای پول و اعتبار هم دولتی است. اساسا یکی از بحثهای اصلی ما این بود که چرا تمام اعضای شورای پول و اعتبار دولتی هستند؟ در حال حاضر وزرا از اعضای شورای پول و اعتبار هستند، وزرا که تابع رییس کل بانک مرکزی نخواهند بود بلکه وزرا تابع دولت هستند. بنابراین اکثریت شورای پول و اعتبار باید افراد بخش خصوصی و متخصصان این حوزه باشند.

اشکالات موجود سیستم همین موارد است و باید از یک جایی اصلاحات آغاز شوند. دولتها برای جلوگیری از این مشکلات باید برای استقلال بانک مرکزی لایحه ارایه دهند اما نسبت به این موضوع اقدام نمیکنند. وقتی به بانک مرکزی استقلال نمیدهند معنای آن، این است که میخواهند بانک مرکزی تابع دولت باشد و درمقابل دستورات دولت، بانک مرکزی چشم بگوید و اگر رییس کل تابع دستورات نباشد همان روز و در عرض مدت زمان یک ربع امکان تغییر آن را داشته باشند. این زمان هم به دلیل ارسال حکم است البته الان این حکمها به طور سیستمی ارسال میشوند و این مدت زمان هم صرف جابه جایی و تغییران مدیران نمیشود و جابه جایی در لحظه انجام میشود.

استقلال بانک مرکزی به چه معنا؟

به معنای اینکه وقتی به رییس کل بانک مرکزی میگویند ارز ۴۲۰۰ تومانی باید تحویل دهد بتواند بگوید که این شرایط امکان ارائه ارز با این قیمت وجود ندارد. یا اینکه وقتی بگویند الان باید سکه ضرب شود، رییس بانک مرکزی بتواند نه بگوید. جالب این است که در حال حاضر صدا وسیمای مستقل از دولت داریم اما بانک مرکزی استقلال ندارد.

در دوره ریاست خودتان توانستید به این تکالیف نه بگویید؟

من این کار را کردم اما خدواند یک کمکی به من کرد. این موضوع زمانی بود که سکه یک میلیون ۷۰۰ هزار تومان بود و پس از پیش فروش، به یک باره نرخ ارز کاهش پیدا کرد و قیمت سکه هم پایین آمد. بانک مرکزی سکه را یک میلیون و ۲۵۰ به فروش رسانده بود سکه به قیمت یک میلیون و ۱۰۰ هزار تومان رسید و مردم هم تمام این فیشها را پس دادند. اما در دوره دیگر شرایط به گونهای شد که سکه به طور مرتب افزایش قیمت داشت.

آیا سیاستهای ارزی بانک مرکزی را در ۸ سال گذشته اشتباه میدانید؟

در دوره قبل شاهد آن بودیم که بانک مرکزی ارز ۴۲۰۰ تومانی را برای واردات کالاهای اساسی تخصیص داد اما به ازای آن کالایی نیامد یا کالاهای وارده، جزو لیست کالاهای اساسی نبودند. باید متخلفان در ارز ۴۲۰۰ را شناسایی میکردند و ارز تخصیص داده شده را بر میگرداندند.

عدهای ارز ۴۲۰۰ تومانی را دریافت کردند در بازار ۲۵ هزار تومان فروختند و هیچ کالایی هم بابت وارد نکردند. البته نظارت در این حوزه برعهده سایر دستگاهها از جمله وزارت صمت، گمرک و… است. درباره این موضوعات خط و خطوط را دولتها مشخص میکنند. سالها است که میگوییم بانک مرکزی باید مستقل باشد. اگر بانک مرکزی استقلال داشته باشد، تشخیص میدهد که مدیریت ارزی را با چه روشی انجام شود یا اینکه درباره تک نرخی شدن ارز تصمیم بگیرد و در این صورت است که مکلف به اجرای سیاستهای تکلیقی دولتها نخواهند بود.

در تمام دنیا هم بانکهای مرکزی مستقل عمل میکنند. بانک مرکزی نباید مسئول اجرای هر یک از برنامههای دولت باشد و سیاستهای خود را با برنامه دولتها تنظیم کند. به همین دلیل است که در بسیاری از کشورها دوره ریاست بانک مرکزی ۸ساله است. دولتها در مقطعی میخواهند نیازهای خود را از بانک مرکزی تامین کنند اما بانک مرکزی باید حافظ منافع تمام مردم کشور باشد نه اینکه فقط منافع دولتها را براورده سازد.

با استقلال بانک مرکزی تسهیلات تکلیفی از روی دوش بانکها برداشته میشود. واقعا وضعیت بانکهای کشور خوب نیست چراکه با تحریمهای سختی مواجه هستند و با نرخهای مصوب فعالیت دارند. با همه اینها عدهای هم نسبت عملکرد نظام بانکی معترضاند. معتقدم عمده این مشکلات ریشه درعدم استقلال بانک مرکزی دارد و دولتها باید اجازه دهند بانک مرکزی مستقل از دولت عمل کند و البته دربرابر عملکرد خود هم پاسخگو باشد.

آقای بهمنی با توجه به گفتههای شما درباره افزایش درآمدهای ارزی، دولت باید ذخیره ارزی خوبی میداشت اما گفته میشد خزانه خالی تحویل دولت بعد شده است.

ما بالاترین ذخیره را در آن دوره داشتیم. اینکه پس از رفتن ما عدهای مدعی شدند خزانه خالی را تحویل دادند درست نبود. در همان دوره چند صد تن طلا وارد خزانه کرده بودیم و خزانه شرایط بسیار خوبی داشت و در زمان تحویل خزانه به دولت بعد تمام این چند صد تن طلا در خزانه موجود بود. باید توجه داشته باشیم که وارد کردن طلا بسیار کار سختی بود و مکانیزم پیچیدهای داشت.

در آن دوره صندوق ذخیره ارزی داشتیم که بعدها به صندوق توسعه ملی تبدیل شد. در همان زمان هم وضعیت صندوق خوب بود و بالای ۱۰۰ میلیارد دلار تحویل دولت بعد داده بودیم. آن زمان اصرار داشتند که میزان ذخایر را اعلام کنم اما سیاست این بود که دشمنان خارجی اطلاعی از میزان ذخایر کشور نداشته باشند و دشمن نباید مطلع میشد که توان ارزی ما چه مقدار است که براساس آن برنامهریزی میکرد.

بسیار بیخود و بیجهت و به اشتباه اعلام میکردند که خزانه خالی است. قصد ما از عدم اعلام میزان ذخایر این بود که دشمن به این اطلاعات دسترسی نداشته باشد نه اینکه بخواهیم این موضوع را از مردم پنهان کنیم. سالها تجربه داشتیم و بحرانهای اقتصادی سال ۲۰۰۸ اروپا را دیده بودیم و میدانستیم در این شرایط با تحریمها چطور مقابله کنیم. البته در زمان این ادعاها در آن زمان کشور در شرایط مذاکره بود و قصد این را نداشتم که تنشی ایجاد شود. البته اعلام کردم که خزانه را با وضعیت خوبی تحویل دادیم.