بانکی که در دوره احمدینژاد درگیر حاشیه شد

عصر بانک؛ طی هفتههای اخیر صحبتها در خصوص حضور بانکهای خارجی در کشورمان را بیش از گذشته شنیدهایم؛ مانند خبرهایی در خصوص درخواست ژاپنیها و هندیها برای افتتاح بانک در ایران و به طور حتم اینگونه خبرها به راحتی میتوانند بازار را تحتتاثیر خود قرار دهد.

البته پیش از این بانک مرکزی اعلام کرده بود که بانکهای خارجی میتوانند در مناطق آزاد اقدام به افتتاح شعبه کنند، اما این روزها صحبت از افتتاح شعبه در کل کشور است. یکی از برنامههای اصلی دولت برای دوران پساتحریم، جذب سرمایههای خارجی است و مناطق آزاد و ویژه اقتصادی میتوانند فرصتهای خوبی را در این زمینه فراهم کنند.

مطابق بخشنامه بانک مرکزی، سرمایه اولیه مورد نیاز برای تاسیس بانک در ایران حداقل 25 میلیون یورو، موسسه اعتباری غیربانکی 15 میلیون یورو و شعبه موسسه اعتباری خارجی حداقل 5 میلیون یورو یا معادل آن به ارزهای معتبر است.

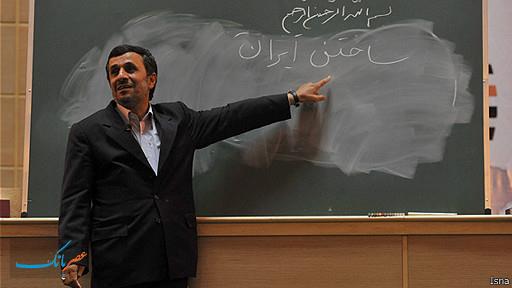

پیش از این نظام بانکی ما تجربه ایجاد بانک مشترک ایران و ونزوئلا را داشت؛ بانکی که در سال 1388 و با حضور دو دوست قدیمی، یعنی محمد احمدینژاد و هوگو چاوز افتتاح شد. بانک مذکور برای تامین مالی پروژههای توسعهای با مشارکت ونزوئلا و با سرمایه اولیه یک میلیارد و 200 میلیون دلار کار خود را آغاز کرد که مطابق توافقات، هر کدام از طرفیت باید نیمی از این مبلغ را تامین میکردند. تاسیس بانک ایران و ونزوئلا از همان ابتدا درگیر حاشیه شد و نمایندگان وقت مجلس با طرح سوال از وزیر اقتصاد خواستار پاسخگویی دولت درباره مجوز قانونی این بانک شدند.

باید بپذیریم که با قوانین موجود، آمدن بانکهای خارجی به ایران به سادگی امکانپذیر نیست؛ چراکه مطابق قوانین، بانکهای خارجی نمیتوانند در ایران مالکیت مدیریتی داشته باشند و این برخلاف خواسته سرمایهگذاران خارجی است، اما مطابق شنیدهها، قرار بر این است که دولت یازدهم در این زمینه لایحه مستقلی را به مجلس ارائه کند تا پس از تصویب نهایی، مسیر ورود بانکهای خارجی به ایران باز شود. مطابق با لایحه جدید، سهم 40 درصدی سرمایه خارجیها در تاسیس بانکها در کشور افزایش پیدا خواهد کرد.

در حال حاضر بانکداری داخلی ما با استانداردهای جهانی فاصله بسیاری دارد و حضور رقبای خارجی میتواند به افزایش کیفیت نظام بانکداری ما بینجامد. خیلی از این استانداردها در جهان، تحت عنوان شاخصهای سلامت بانکی یا عملکرد خوب بانکها مطرح است که متاسفانه در سیستم بانکداری ایران، چنین شاخصهایی اصلا وجود ندارد. بانکداری ما بسیار منزوی بوده و حضور بانکهای خارجی در ایران میتواند این انزوا را تعدیل کند.

موضوع دیگر اینکه وجود شعب بانکهای خارجی یا یک بانک با سهامدار خارجی در ایران میتواند به حضور سرمایهگذاران خارجی در پروژههای تولیدی و اشتغالزا را سرعت بخشد. مقررات پیچیده حالم بر بانکهای داخلی امکان هر گونه حرکت و رونق را از آنها گرفته است. به طور حتم روند حضور بانکهای خارجی در اقتصادی ایران به آرامی خواهد بود و این حضور، داخلیها را تهدید نخواهد کرد.

بانکهای خارجی به خوبی میدانند که شرط حضور در ایران، تطابق کارکردشان با بانکداری اسلامی است. یکی از ضعفهای بزرگ در نظام بانکی ما این است که همیشه فزونی تقاضا بر عرضه خدمات بانکی در ایران داشتیم و این بر کیفیت ارائه خدمات اثر منفی گذاشته است.

از طرف دیگر، نرخهای بالا در ارائه خدمات و تسهیلات به مشتریان از ضعفهای سیستم بانکی ما بوده که در پرتو حضور بانکهای خارجی، خواهیم دید که این نقاط ضعف کمرنگ و چهبسا رفع خواهد شد. بههرحال هر چه سرمایهگذار بیشتر باشد، اقتصاد هم بیشتر خواهد چرخید. حالا چه این سرمایهگذار در بانک باشد و چه در عرصههای اقتصادی دیگر.

اگر بانکهای خارجی در ایران تاسیس شوند، وامهای ارزی از طریق این بانکها آسانتر بهدست میآید تا اینکه بانکهای ما بخواهند از خارج وام بگیرند، چون بانکهای از اعتبار لازم نزد بانکهای کشورهای خارجی برخوردار نیستند. بنابراین این بانکها با شعبههای خود که در ایران تاسیس میشود، بهتر کار میکنند. به این ترتیب احتمال ورود سرمایه ارزی به داخل کشور افزایش پیدا میکند.

این بانکهای خارجی از یک طرف سرمایههای خارجی و از طرف دیگر، تکنولوژی بانکداری نوین را به ایران خواهند آورد. اگر سیستم بانکداری بینالمللی شعباتی را در ایران داشته باشد، این امر به ایجاد فضای مناسب برای سرمایهگذاری خارجی از یک سمت و ارتباط ما با جهان خارج از سوی دیگر کمک میکند.

/خبرآنلاین