همه چیز درباره صندوقهای سرمایهگذاری

آیا با صندوقهای سرمایه گذاری آشنایی دارید؟ صندوقهای سرمایهگذاری همان پول جمع آوری و یک کاسه شده از سرمایه گذاران است، این پول ها توسط یک مدیریت حرفه ای در یک سبد متنوعی از اوراق بهادار(سهام و اوراق با درآمد ثابت و…) با هدف کسب سود نقدی و یا افزایش NAV (قیمت سهام) سرمایه گذاری می شود.

صندوق سرمایهگذاری یک شرکتی است که پول سرمایه گذاران مختلف را جمع آوری و یک کاسه کرده و سپس با تجمیع این سرمایه های خرد، قدرت این را پیدا می کند که از مزایای یک سرمایه گذاری در مقیاس بزرگ بهره ببرد و از طرف سرمایه گذاران این پول ها را در انواع اوراق بهادار مثل سهام و اوراق با درآمد ثابت کوتاه مدت و بلند مدت سرمایه گذاری میکند. این مجموعه اوراق بهادار به اصطلاح پرتفوی نامیده میشود. سرمایه گذران در اصل سهام یا واحدهای صندوق سرمایه گذاری را می خرند که هر واحد نشانه سهم سرمایه گذار از مالکیت و درآمدهای صندوق میباشد. شما با خرید سهام صندوق، پول خود را در اختیار شرکتی قرار می دهید که با استفاده از یک تیم مدیریت حرفه ای سعی می کند تا با تشکیل پرتفویی از سهام و انواع اوراق بهادار، سود کسب کند.

در جهان معمولا افراد اوراق بهادار را مستقیما به حساب خود معامله نمیکنند، در عوض پولهای خود را به سمت شرکتهای سرمایه گذاری معروف به صندوقهای سرمایه گذاری مشترک هدایت میکنند. این صندوقها ایده اصلیشان یک کاسه کردن پولهای افراد مختلف و سرمایهگذاری آنها توسط یک تیم مدیریت حرفه ای، به نمایندگی از سرمایهگذاران است. سابقه این صندوقها در جهان بیش از یک قرن است که با ایده “وحدت قدرت می آفریند” شکل گرفته تا افراد حقیقی هم بتوانند با جمع شدن پول ها از مزایای یک سرمایه گذاری در مقیاس بزرگ استفاده کنند.

شما هم نهایتا می توانید از دو طریق سود کسب کنید:

1- افزایش قیمت سهام صندوق: وقتی ارزش پرتفوی صندوق بالا می رود، طبیعتا خالص ارزش دارایی های صندوق هم بالا می رود که به خالص ارزش دارایی هر سهم به اصطلاح NAV می گویند. خالص ارزش دارایی ها برابر ارزش دارایی ها منهای بدهی ها است که بر مبنای هر سهم بیان می شود.

| NAV = | ارزش بازاری پرتفوی دارایی ها منهای هزینه ها |

| تعداد سهام منتشره |

2- سود تقسیمی: برخی صندوق ها ممکن است با توجه به سیاست هایشان از محل درآمد سودهای سهام پرتفوی خود یا بهره های اوراق با درآمد ثابت، سودی بین سهامداران خود تقسیم کنند.

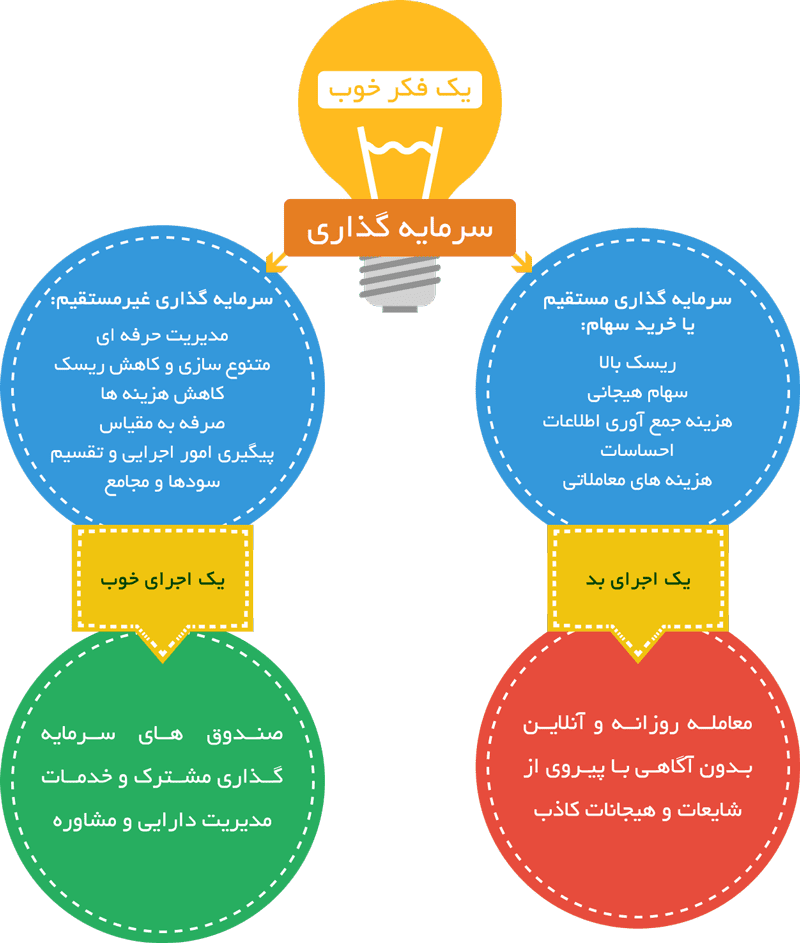

چرا صندوق سرمایه گذاری؟

مهمترین مزایای صندوق های سرمایه گذاری عبارتند از:

- مدیریت حرفه ای: شرکتهای سرمایه گذاری دارای تحلیل گران و مدیران سرمایه گذاری هستند که پیوسته تلاش می کنند تا با یافتن اوراق مناسب و خرید و فروش به موقع آنها، عملکرد ممتازی برای سرمایه گذاران خود فراهم نمایند.

- تنوع بخشی: شرکتهای سرمایه گذاری با یک کاسه نمودن وجوه، سرمایه گذاران را قادر می سازند تا سهم کوچکی از اوراق بهادار بسیار متنوع را نگهداری کنند در حالی که سهام دار خرد قادر به انجام این کار نیست. متنوع سازی ابزار مدیران سرمایه گذاری به منظور اجتناب از ریسک زیان عمده در دوره های بلندمدت می باشد. به منظور حفظ پرتفوی در مقابل نتایج نامطلوب ناشی از تحمل ریسک های عمده، مدیران سرمایه گذاری اقدام به متنوع سازی ترکیب دارایی ها و صنایع می نمایند.

- کاهش هزینه ها: به دلیل صرفه جویی ناشی از مقیاس حجم بالای دارایی ها و معاملات بلوکی، شرکتهای سرمایه گذاری می توانند صرفه جویی چشمگیری در کاهش هزینه ها داشته باشند.

- انجام دادن کارهای اداری: شرکتهای سرمایه گذاری سوابق مربوط به عملیات را ثبت وضبط می کنند و توزیع سود سرمایه ای، سود نقدی، سرمایه گذاری ها و بازخریدها را دنبال می کنند و گزارش های دوره ای منتشر می کنند.

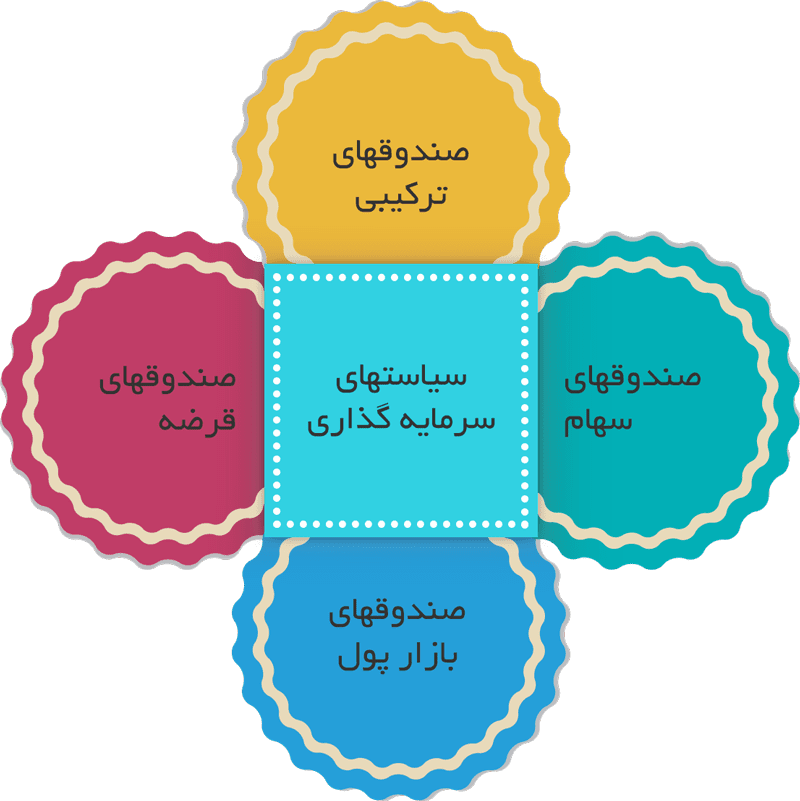

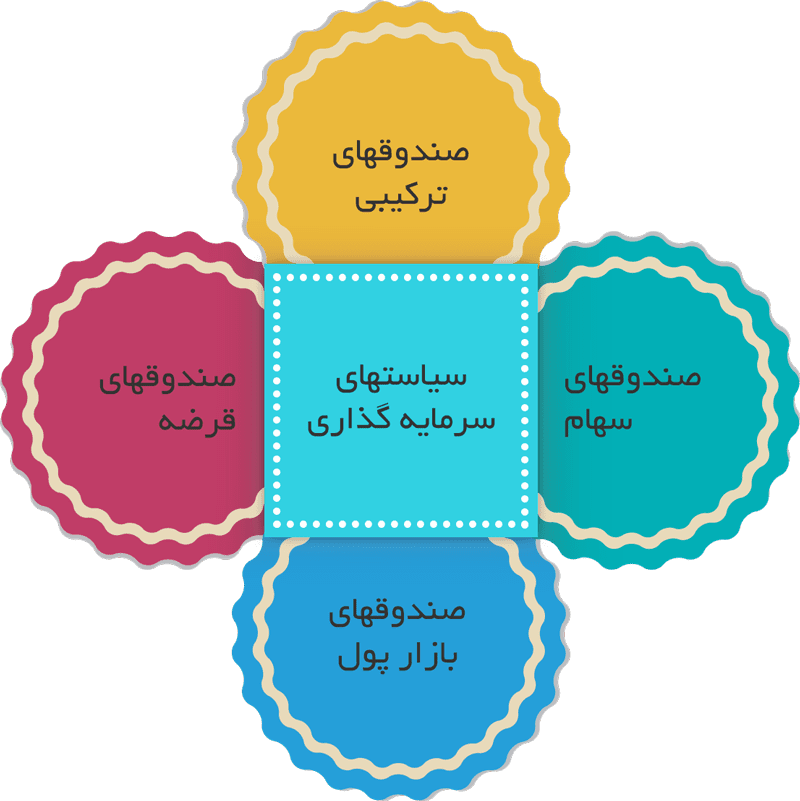

تقسیم بندی انواع صندوقهای سرمایهگذاری بر حسب ساختار و سیاستهای سرمایه گذاری

انواع صندوقهای سرمایه گذاری مشترک بر حسب سیاستهای سرمایه گذاری

| Equity funds | صندوقهای سهام | سیاست سرمایه گذاری |

| Growth | رشدی | سرمایه گذاری با هدف ریسک بازده بالا بدون سود تقسیمی یا مقدار کم |

| Income Stock | سهام درآمدی | رشد معقول با ریسک پذیری متوسط همراه با سود تقسیمی مناسب |

| Value Stock | سهام ارزشی | ریسک پذیری متوسط و یا پایین تر از متوسط، شرکتهای با سود تقسیمی قابل اتکا و نسبتا قیمتهای پایین تر ارزش ذاتی |

| Blend | مخلوط | ترکیبی از صندوقهای رشدی و ارزشی |

| Sector | صندوقهای بخشی | تمرکز بر یک صنعت یا بخش خاص |

| Index | شاخصی | پیروی از یک شاخص معین جهت سرمایه گذاران غیر فعال |

| International/Foreign Stock | بین المللی | سرمایه گذاری در بازارهای جهانی و کشورهای خارجی |

| Hybrid funds | صندوقهای ترکیبی | ترکیبی از اوراق قرضه و سهام |

| Bond funds | صندوقهای اوراق قرضه | سرمایه گذاری در انواع اوراق قرضه |

| Money market funds | صندوقهای بازار پول | انواع اوراق بهادار با سررسید کمتر از یکسال و نقدشوندگی بالا |

صندوق های سرمایه گذاری در ایران

در ایران با تصویب قانون بازار اوراق بهادار در سال 1384 راه برای آغاز فعالیت این نوع صندوق ها فراهم گردید. از سال 1388 نیز رفته رفته بر تعداد آن ها افزوده شده و تا پایان سال 1393 دارایی تحت مدیریت انواع صندوق ها به بیش از 7000 میلیارد تومان رسیده است.

در حال حاضر مهمترین تقسیم بندی صندوقهای سرمایه گذاری در ایران از لحاظ ترکیب دارایی ها و ساختار به شرح زیر می باشد:

-

صندوقهای سرمایه گذاری در اوراق بهادار با درآمد ثابت

صندوق هایی هستندکه با انتشارو فروش واحدهای سرمایه گذاری وجوهی را تحصیل و آنهارا درانواع اوراق بهادار (درحال حاضراوراق مشارکت صادرشده توسط مجموعههای دولت، نهادهای عمومی غیردولتی و شرکت های سهامی عام) سرمایه گذاری می کنند. این نوع صندوقها حداقل 70% ترکیب دارایی های خود را در اوراق مشارکت، سپرده بانکی، گواهی سپرده بانکی و سایر اوراق بهادار با درآمد ثابت سرمایه گذاری می نمایند. به همین دلیل هم معمولا بازدهی مشابه با اوراق مشارکت و سپرده بانکی داشته اند. این نوع صندوق ها برای افرادی که ریسک پذیر نیستند توصیه می گردد. طبق آخرین آمارهای منتشره توسط سازمان بورس و اوراق بهادار تا پایان سال 1393 بیش از 30 صندوق سرمایه گذاری با درآمد ثابت در ایران وجود دارد که دارایی های تحت مدیریت آنها 28.616.956 میلیون ریال می باشد.

-

صندوق های سرمایه گذاری در سهام

صندوقهای سهام به صندوقهایی اطلاق می شوند که حداقل 70% ترکیب دارایی های خود را در سهام پذیرفته شده در بورس یا بازار اول فرابورس سرمایه گذاری می نمایند. صندوق های سهامی در ایران با توجه به تعداد واحدهایی که مجاز به انتشار هستند به دو دسته بزرگ و کوچک تقسیم بندی می شوند. درصندوق های کوچک مقیاس تعداد واحدهای سرمایه گذاری قابل انتشارحداقل 5000 وحداکثر 50000 واحد سرمایه گذاری و درنوع بزرگ مقیاس این ارقام بین 50000 و500000 واحد سرمایه گذاری است. ارزش اسمی هرواحد سرمایه گذاری معادل 1000000 ریال است.

-

صندوق های سرمایه گذاری مختلط

یک نوع صندوق ترکیبی می باشد که طبق الزامات مربوط به حد نصابها، حداقل 40% و حداکثر 60% از ترکیب دارایی های خود را در اوراق بهادار با درآمد ثابت و مابقی را در سهام سرمایه گذاری می نمایند.

-

صندوق های سرمایه گذاری شاخصی

صندوقهای سرمایه گذاری شاخصی هد فشان پیروی از یک شاخص مبنا می باشد که در آن مدیران صندوق در تلاش اند تا سبدی از اوراق بهادار با ترکیب و اوزان متناسب با یک شاخص مبنا را تشکیل دهند تا بر این اساس عملکردی مشابه با عملکرد شاخص داشته باشند. در این نوع از صندوق ها نقش مدیریت یک نقش غیرفعال است و تنها در راستای انطباق ترکیب و وزن اوراق موجود در سبد با شاخص مبنا تلاش هایی صورت میگیرد.

ایده شکل گیری صندوق های شاخصی برگرفته از فرضیه بازار کارا (Efficient Market Hypothesis) می باشد که در یک بازار کارآی اطلاعاتی، اگر انتظارات و اطلاعات همه مشارکت کنندگان در بازار به خوبی توسط قیمت ها منعکس شود، تغییر قیمت ها غیرقابل پیش بینی هستند، لذا نمی توان بدون متحمل شدن هزینه و ریسک اضافی، بازده بالاتری از شاخص بازار بدست آورد. این ایده باعث شد تا برای اولین بار فردی به نام جان بوگل (John Bogle) اولین صندوق شاخصی با هدف پیروی از شاخص S&P500 را طراحی کند و با تاسیس مجموعه صندوق های شاخصی ونگارد (Vanguard) امروزه یکی از بزرگترین شرکت های مدیریت سرمایه گذاری در جهان می باشد.

-

صندوق های سرمایه گذاری قابل معامله در بورس

شما با خرید واحدهای ETF، پول خود را در اختیار صندوقی قرار می دهید که با استفاده از یک تیم مدیریت حرفه ای سعی می کند تا با تشکیل پرتفویی از سهام و انواع اوراق بهادار، سود کسب کند.

صندوقهای سرمایه گذاری قابل معامله در بورس (ETF) یک نوع صندوق سرمایه گذاری محسوب می شود که سهام آن در طول روز همانند سهام معامله می شود و ساختاری شبیه صندوقهای سرمایه گذاری مشترک دارند. این نوع صندوقها بیش از 20 سال است که به بازار معرفی شده اند و در طول دهه گذشته رشد چشمگیری تجربه نمودند، بنحوی که داراییهای تحت مدیریت آنها از 102 میلیارد دلار در سال 2002 به 1.675 میلیارد دلار تا پایان سال 2013 در ایالات متحده رسیده است. اولین ETF در سال 1993 با نام اسپایدر (SPDR) به بازار معرفی گردید که به قصد پیروی از شاخص S&P500 طراحی شده است. همانطور که ذکر گردید این صندوقها ساختاری شبیه به صندوقهای سرمایه گذاری مشترک دارند، اما برخلاف صندوقهای سرمایه گذاری مشترک که فقط در پایان روز و پس از محاسبه NAV می-توان آنها را خرید و فروش نمود، سرمایه گذاران می توانند واحدهای ETF را همانند سهام در طول روز معامله کنند و از مزیت نقدشوندگی بالای آن نسبت به صندوق سرمایه گذاری مشترک بهره مند گردند. همچنین مزیت مالیاتی بالقوه و به نوعی کم هزینه تر بودن از دیگر ویژگی های این نوع صندوقهای قابل معامله می باشد. البته این نوع صندوقها معایبی نیز دارند. از جمله به دلیل اینکه این صندوقها مانند سهام معامله می شوند این امکان وجود دارد سهام این صندوقها قبل از ناپدیدی آربیتراژ و برقراری تعادل، به قیمت های متفاوت از NAV معامله شوند. در ایران نیز اواسط سال 1392 نیز اولین صندوق قابل معامله در فرابورس پذیره نویس گردید که رفته رفته بر تعداد و تنوع آنها افزوده می شود.

تفاوت ETF با صندوق های سرمایه گذاری مشترک و سهام

| شرح | ETFs | سهام عادی | صندوق های سرمایه گذاری مشترک |

| ریسک و سرمایه گذاری | به دلیل تنوع سازی کاهش یافته است | ریسک بالای تک سهم | به دلیل تنوع سازی کاهش یافته است |

| نحوه خرید و فروش | قابلیت معامله همانند سهام در طول روز معاملاتی و همچنین از طریق آنلاین | قابلیت معامله در طول روزهای معاملاتی | مراجعه حضوری به کارگزاران و صدور و ابطال به قیمت NAV روز کاری بعد |

| مالیات فروش | طبق قانون معاف می باشد | مالیات 0.5 درصد فروش | بسته به نوع صندوق ممکن است مشمول جریمه ابطال گردد. |

| ریسک نوسانات قیمتی | بدلیل تنوع سازی پرتفوی ومشارکت بازار گردان بسیار کمتر است | دارای نوسانات بیشتری می باشد. | بدلیل تنوع سازی پرتفوی، نوسانات NAV کمتر می¬باشد. |

| نقدشوندگی | قابلیت نقدینگی بالا با مشارکت بازار گردانها و عدم وجود صفهای طویل و گره های معاملاتی | ممکن است دچار صفهای طویل فروش وخریدوگره معاملاتی گردد. | با توجه به فرآیند ابطال که نیاز به مراجعه وتکمیل درخواست ابطال دارد ممکن است تا 7روز به طول بینجامد. |

| شفافیت | NAV صندوق هر دو دقیقه یکبار بروز می شود | – | NAV در پایان هرروز یکبار بروز میشود. |

صندوقهای سرمایه گذاری قابل معامله در بورس (ETF) یک نوع صندوق سرمایه گذاری محسوب می شود که سهام آن در طول روز همانند سهام معامله می شود و ساختاری شبیه صندوقهای سرمایه گذاری مشترک دارند که با بالارفتن ارزش پرتفوی صندوق طبیعتا خالص ارزش دارایی های صندوق (NAV) هم بالا می رود. با این تفاوت که همانند سهام در طول روز قابل معامله میباشند. تفاوت سهام و ETF نیز عمدتا به ریسک ناشی از تنوع سازی مربوط میشود. در ETF شما در یک پرتفوی متنوع از سهام شرکتهای مختلف سرمایه گذاری نمودید، لذا ریسک کمتری متحمل شده اید، لیکن در در سهام شما با سرمایه گذاری در یک شرکت، ریسک مربوط به همان تک سهم را پذیرفته اید.

-

صندوق های زمین و ساختمان

روشی جایگزین برای مشارکت در صنعت ساخت و ساز تحت یک ساختار منظم که می توانید حتی با سرمایه کوچک از صنعت املاک و مستغلات بهره ببرید. این صندوق ها تحت نظارت سازمان بورس و اوراق بهادر تأسیس شده و به جمعآوری سرمایه از عموم و تخصیص آن به سرمایهگذاری در ساخت پروژة ساختمانی مشخص و سپس فروش واحدهای ساختمانی آن میپردازند.

صندوق سرمایه گذاری زمین و ساختمان پس از جمع آوری پس اندازهای خرد و کلان آنها را به پروژه های ساختمانی مشخص اختصاص می دهد. هزینه و مدت زمان پیش بینی شده این پروژه ها در طرح توجیهی پیوست امیدنامه صندوق ذکر می شوند و سرمایه گذاران لازم است تا قبل از سرمایه گذاری در این صندوق ها به مطالعه و بررسی اساسنامه و امیدنامه و طرح توجیهی آن بپردازند و اطلاعات کافی نسبت به آن کسب کنند. این نوع صندوق ها دارای یک عمر محدود مشخص هستند و پس از اتمام پروژه مدیر صندوق مطابق قوانین و مقررات و طبق رویه ای که به تایید سازمان بورس می رسد اقدام به فروش یا پیش فروش واحدهای ساختمانی پروژه نموده و عواید ناشی از این فعالیت را بین سرمایه گذاران تقسیم می کند.

/کارگزاری مفید