سرنوشت BNPL در فراگیری مالی، تاریخ یا خاطره

امینی در آغاز گفت، قصد دارد با نشان دادن روی دیگر BNPL این پرسش را در ذهنهای مخاطبان ایجاد کند که آیا این سرویس اعتباری، موفق شده است، تا امروز مسیر درستی را در تحقق فراگیری مالی طی کند یا خیر.

او با مرور اتفاقات سالهای اخیر درباره BNPL گفت، در سال ۲۰۲۰ بازار پیشنهادی این سرویس بالغ بر ۹۷ میلیارد دلار تخمین زده شده بود و پیشبینی میشد که تا سال ۲۰۲۴، چهاردرصد از سهم تراکنشهای تجارت الکترونیک جهان به تراکنشهای BNPL اختصاص پیدا کند.

مدیرعامل دیجیپی سپس با اشاره به بحران اقتصادی در سال ۲۰۲۰، نشان داد که چه طور در پی این بحران ارزش سهام بزرگترین بازیگران این صنعت تحت تاثیر قرار گرفته است و در یک مثال تاملبرانگیر ، کلارنا، یکی از بزرگترین شرکت فعال در زمینه ارائه BNPL نام برد که از ۴۰ میلیارد دلار از ارزش خود را در کمتر از ۱ سال از دست داده است.

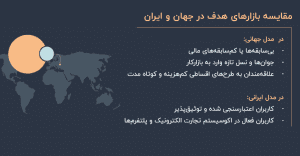

امینی در ادامه بازارهای هدف این محصول در ایران و جهان را با یکدیگر مقایسه کرد و گفت دلایل زیادی وجود دارد که پیادهسازی مدل جهانی این محصول در ایران را تقریبا غیرممکن یا بسیار دشوار میکند.

او چالشهای پیادهسازی مدل جهانی در ایران را اینچنین برشمرد:

- تامین اعتبار با در نظر گرفتن نرخ پول

- ریسک نکول به دلیل اثر ناچیز سابقه اعتباری در زندگی عادی افراد

- وضعیت تورم و انگیزه پایین پذیرندهها در فروش اقساطی به دلیل هزینههای تورمی تامین کالا

- محدودیتهای پذیرندگان به دلیل کم بودن حاشیه سود

- کم بودن دانش مالی در میان اقشار مختلف جامعه و هزینههای فرهنگسازی خرید اعتباری

- موجود یا پررنگ نبودن رتبه اعتباری (رتبه اعتباری از همه رفتارهای مالی و اعتباری افراد متاثر نمیشود.)

به گفته مدیرعامل دیجیپی مطابق آمار بانک مرکزی:

۸.۵ درصد از چکهای صادر شده در تعاملات مالی ایران در دیماه ۱۴۰۰ برگشت خورده است.

۵۰ درصد از افراد جامعه یا چک برگشتی داشتهاند یا موفق نشدهاند، اقساط خود را به موقع پرداخت کنند.

و این موضوع میتواند ریسک نکول را در میان مصرفکنندگان خدمات اعتباری در ایران افزایش دهد.

هومن امینی در ادامه گفت، صرفنظر از اینکه مدل جهانی BNPL در ایران قابل پیادهسازیست یا خیر، انتقادهای زیادی هم به این سرویس وارد شده است که مهمترین آنها عبارتاند از:

- ایجاد مخارج مدیریت نشده برای کاربر و تقویت فرهنگ مصرفگرایی

- سردرگمیهای بازپرداخت به دلیل ضعفهای موجود در تجربه کاربری محصولات BNPL

- مشکلات و هزینههای ناشی از ضعف قوانین و رگولاتوری، مثل بازگرداندن کالای معیوب، بازگشت وجه، جریمههای تاخیر و …

- متناسب نبودن بدهیها با درآمدها و توان بازپرداخت افراد

- مبلغ پایین وامهای BNPL در مقایسه با میانگین مصرف سرانه کالاهای اساسی در خانوارها

- ریسکها و هزینههای وصول مطالبات چه برای کاربران و چه برای ارائه کنندگان

او در ادامه به مدلهای پیشنهادی برای بازار ایران اشاره کرد و گفت: ما بر این باوریم که باید از شکست مدلهای غیرایمن BNPL در جهان درس بگیریم و BNPL را با کنترل ریسکها و مخاطرات آن به کاربران عرضه کنیم. دیجیپی با نگاه به تجربههای جهانی دو شیوه پرداخت وامهای نقطه خرید را برای کاربران ایرانی پیشنهاد کرده است:

– سرویسهای اعتباری با توثیق داراییهای افراد (درآمد، ارز دیجیتال، سهام، سپرده بیمه عمر، سپرده بانکی)

– سرویسهای اعتباری مبتنی بر رتبه اعتبار بانکی و دیجیتالی

ما در دیجیپی تا کنون موفق شدهایم در روش اول روش، با توثیق درآمد به کارکنان شرکتها و سازمانها خدمات BNPL را ارائه کنیم و در روش دوم نیز سرویس مبتنی بر رتبه اعتباری را برای کاربران نهایی دیجیپی عملیاتی کردهایم.

در ادامه هومن امینی با بررسی معایب چرخه پرداخت ماهانه گفت: به دلیل ناکارآمد بودن چرخه ماهانه پرداخت دستمزد، این دسته از کارمندان، برای بالا بردن قدرت خرید خود گاه ناخواسته خود را در معرض بدهیهای گران و پرریسک قرار میدهند در حالیکه به کمک روشهای ایمن BNPL میتوان بدون قرار گرفتن در این مخاطرات، قدرت خرید متناسب با درآمد را برای کارمندان ایجاد کرد.

امینی گفت: چرخه ماهانه پرداخت دستمزد، روش ناکارآمدیست که کمتر از ۱۰۰ سال عمر دارد. این چرخه زندگی کارمندان را در هر ماه به دو بازه ضیافت و قحطی تبدیل و آنها را با اثر «حقوق میلیاردری» مواجه میکند. در این روند، کارمندان با دریافت دستمرد، احساس توانمندی مالی به دست میآورند و ناخواسته بخش قابل توجهی از دریافتی خود را در روزهای اول ماه خرج میکنند و در ادامه تا پایان ماه، قدرت خرید و انتقال وجه خود را به شدت کاهش میدهند.

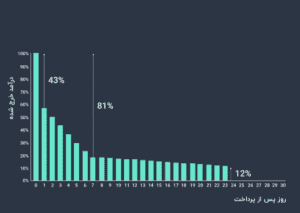

او از نتایج تحقیقی سخن گفت که نشان میدهد کارمندان در ۲۴ ساعت اول ۴۳ درصد و در هفته اول ۸۱ درصد از دکل رآمد ماهانه خود را خرج میکنند.

مدیرعامل دیجیپی در ادامه از اقدامات این شرکت برای ارائه BNPL با نگاه به فراگیری مالی سخن گفت و افزود: با هر اعتباری که اختصاص دادهایم یک درس تازه در بهبود روشهای مناسب برای کاربران ایرانی گرفتهایم و تا کنون موفق به عملیاتی کردن اقدامات زیر شدهایم.

- تخصیص اعتبارهای نقطه خرید، در لحظه خرید و اهلیتسنجی در کمتر از ۱۵ ثانیه

- نزدیک کردن تجارت الکترونیک و اقتصاد دیجیتال به BNPL با همکاری پذیرندههای دیجیپی

- افزایش تعداد پذیرندگان و موفقیت در جذب پذیرندگان جدید

- پوشش مشکلات مربوط به مرجوعی و بازگشت وجه کاملا مشابه سایر کاربران

- ایجاد و توسعهی ساختار دادهای مطلوب برای رفتارشناسی اعتباری کاربران در اقتصاد دیجیتال

- توسعه و بهبود روشها و الگوریتمهای تعیین رتبه اعتباری مبتنی بر کلان دادهها

- مدیریت قابل قبول نرخ نکول

امینی در پایان گفت: ما معتقدیم که با همافزایی فعالان این اکوسیستم نوپا قادر به تاریخسازی سرنوشت BNPL در فراگیری مالی خواهیم بود اما رسیدن به این هدف، نیازمندیهایی دارد که به کمک همه شما میتواند به یک رویداد ماندگار در تاریخ خدمات اعتباری ایران منجر شود. اقداماتی همچون:

- کمک به توسعهی دادههای اطلاعاتی موجود در این زمینه (اشتراک گذاشتن اطلاعاتی همچون فهرست بدسابقهها و …)

- همافزایی و حمایت اکوسیستم E-Commerce در کنار لندتکها

- همراهی قانونگذار و رگولاتور برای تدوین قوانین حمایتی و پیشرو

- کاهش هزینه پول با تقویت مفهوم خرید اعتبار ی در مقابل خرید نقدی

- حرکت به سوی ساده و دسترسپذیر کردن BNPL

- طراحی سرویسهای BNPL خلاقانه و متناسب با نیازهای کاربر ایرانی مثل سرویسهای ویژه روستاها و مناطق محروم با هدایت کمکهای نقدی و یارانهای به سمت خرید اعتباری کالاهای اساسی

امینی در انتها همهی فعالان این عرصه را به همافزایی، تعامل و اشتراکگذاری دادهها برای به بلوع رساندن BNPL در ایران دعوت کرد.