راز بنگاهداری بانکها

بهدلیل این ویژگی این نهادهای پولی هم میتوانند نقش موثری در رشد اقتصادی داشته باشند و هم میتوانند موجب تخریب اقتصاد شوند. بنگاهداری بانکها یکی از اصلیترین محلهای تقابل بانکها و منتقدان نظام بانکی کنونی است. بسیاری بر این عقیدهاند که بنگاههای زیرمجموعه بانکها به سبب نفوذ در بانکها، بیش از دیگر بازیگران اقتصادی به منابع پولی دسترسی داشته و همین موضوع موجب میشود تا در رقابت با دیگر شرکتها موفقتر ظاهر شوند. هرچند این موضوع تا حدودی صحیح است اما پشتپرده آن دلایلی وجود دارد که بانکها را به ناچار به سمت بنگاهداری سوق میدهد. علاوه بر این موضوع، برخی ایرادات مرتبط با سیستمهای نظارتی نیز موجب میشود که تخلفاتی در این حوزه اتفاق افتد ولی نمونههای موفقی از بنگاهداری در این بین وجود دارد. بهطور کلی میتوان گفت محدودیتهای بانکها در بازار پول و همچنین ضعف قوانین و زیرساختها در سنجش رتبه اعتباری افراد جامعه موجب شده که بانکها برای کنترل ریسک خود ناچار به ورود به دیگر بازارها شوند. بنابراین ریشه تمایل به بنگاهداری ناشی از عوامل خارجی است.

سد اصلی درآمد بانک در بازار پول

پول هم مانند بسیاری دیگر از کالاهایی که بهصورت روزانه مورد مبادله قرار میگیرد، دارای بازار مخصوص به خود است که باتوجه به میزان عرضه و تقاضا در آن، ارزش پول مشخص میشود. بازیگران این بازار نیز تحت شرایطی میتوانند با مبادله دارایی خود، از سود بهرهمند شوند. اما این بازار در ایران، همانند بسیاری دیگر از بازارها، شدیدا تحت تاثیر قوانین دولتی قرار گرفته و همین موضوع کارآمدی این بازار را تا حد بسیار زیادی کاهش داده است.

بانکها در وهله اول، نقدینگی مورد نیاز خود را برای انجام امور آتی خود از طریق سپردههای مشتریان تامین میکنند. مشتریان معمولا داراییهای خود را بر اساس نرخ بازده بازارهای مختلف سرمایهگذاری میکنند. برای همین بانک زمانی که نیاز به جذب منابع از طریق سپرده داشته باشد، باید سود آنها را افزایش دهد تا بازده آن نسبت به دیگر بازارها افزایش داشته و برای مشتریان سپردهگذاری در بانک نسبت به دیگر بازارها صرفه داشته باشد. اما در ایران نرخ سود سپردهها از طریق شورای پول و اعتبار بانک مرکزی مشخص شده و همواره امکان رقابت را از بانکها میگیرد.

از طرف دیگر درآمدهای بانک از محل این سپردهها نیز توسط بانک مرکزی با تعیین سقف سود وامهای بانکی محدود شده است. این موضوع موجب میشود که باتوجه به تورم، بانک نتواند از طریق ارائه تسهیلات سود مورد نظر خود را کسب کند. در نتیجه بانک نه دست بازی در تامین نقدینگی مورد نیاز خود از سپردهها دارد و نه میتواند بازده درآمد حاصل از داراییهای خود را صرفا از طریق یکی از وظایف اصلی، یعنی تعیین اعتبار تامین کند. در نتیجه این امر بانک مجبور خواهد بود به حوزههای دیگر وارد شود.

دست بالای زیرمجموعهها در تامین مالی از بانکها

در ایران، بهدلیل ضعف بازارهای مالی، یکی از راحتترین و مستقیمترین راههای تامین مالی بنگاههای اقتصادی از طریق تسهیلات بانکی است. بهگفته کارشناسان، 95 درصد فرآیند تامین مالی در ایران از طریق بانکها صورت میگیرد. یکی از ایراداتی که به مساله بنگاهداری بانکها گرفته میشود این است که معمولا زیرمجموعههای این نهادهای پولی راحتتر از دیگر بنگاههای اقتصادی میتوانند از طریق تسهیلات بانکی تامین مالی انجام دهند. ریشه این موضوع بیشتر به ضعف در سنجش رتبه اعتباری بنگاهها بازمیگردد. بانکها اعتبار خود را از سپرههای مردم تامین کرده و باید در ازای آن به آنها سود پرداخت کنند. در نتیجه بازگشت پول به همراه سود آن از اهمیت بالایی برخوردار است. اما با گذشت سالها از حضور نظام بانکداری مدرن در ایران، هنوز برخی از عملیاتهای بانکی به شیوه سنتی انجام میشود.

در مقوله اعطای تسهیلات نیز بانکها همچنان بر روشهای سنتی تکیه بیشتری داشته و معمولا افرادی که توانایی تامین وثایق سنگین داشته باشند میتوانند از تسهیلات بانکی بیشتری برخوردار شوند. بخش زیادی از اعتبار مشتریان بانکها در کشورهای پیشرفته، متکی بر فرآیند اعتبارسنجی است که عوامل بسیاری بر آن اثرگذار هستند. در ایران، زیرمجموعههای بانکها بهدلیل اینکه توسط بانک مدیریت میشوند، از رتبه اعتباری بالاتری برخوردار بوده و ریسک بازپرداخت آنها بسیار پایینتر است، در نتیجه این امر بانک تمایل بیشتری به پرداخت وام به زیر مجموعههای خود دارد. البته این نکته را نیز باید در نظر داشت که بعضا در ایران برخی از ابربدهکاران نظام بانکی، زیرمجموعههای خود بانکها بودهاند.

آیا تسهیلات به زیرمجموعهها مانع رشد اقتصاد است؟

یکی از اهداف ارائه تسهیلات به کسب و کارها، ایجاد اشتغال است. آنچه در زیرمجموعههای بانکها نیز رخ میدهد تفاوت چندانی با مقصود دیگر کسب و کارها ندارد و تمامی آنها در نهایت به اشتغال ختم میشود. از این رو میتوان گفت تفاوت خاصی در عملکرد کسب و کارها وجود ندارد. اما انحصاری که ارائه تسهیلات به زیرمجموعهها ایجاد میکند، زیانبار است. زیرمجموعهها بهدلیل دسترسی سریعتر به نقدینگی، در بازار از توان بالاتری برای رقابت با دیگر کسب و کارها برخوردارند که این مزیت نه از روی فعالیتهای شرکت، بلکه بهدلیل رانتی است که در اختیار دارد.

البته نکته مهم این است که نهادهای ناظر درباره ارائه تسهیلات به شرکتهای وابسته، همواره قوانین مختلفی را وضع کردهاند، اما بهدلیل ضعف ساختار همین نهادهای نظارتی و عملکرد ضعیف آنها، برخی میتوانند از قوانین تخطی کنند. در موضوع بنگاهداری اقتصادی بانکها، در بخش خصوصی میتوان به هلدینگ بانک پاسارگاد به عنوان یک نمونه خوب اشاره کرد. این هلدینگ توانسته با هدایت نقدینگی به سمت پروژههای نوین سودآوری خوبی را نصیب شرکت مادر کند. از جمله نوآوریهای این مجموعه میتوان به بیمه اتکایی ایرانیان اشاره کرد که اولی بیمه اتکایی خصوصی بود که در بورس عرضه شد. شرکت مادر تخصصی توسعه معادن آسیا (میدکو) از دیگر شرکتهای زیرمجموعه این هلدینگ است که خود زیر مجموعههای زیادی در اختیار داشته و برای بیش از 5 هزار نفر اشتغالزایی کرده است. بهطور کلی هلدینگ بانک پاسارگاد حدود 31 شرکت زیرمجموعه دارد.

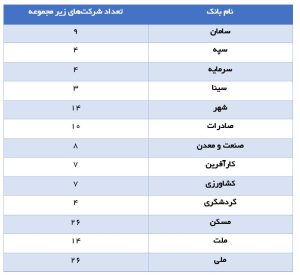

در جایگاه دوم و سوم، بانک مسکن و بانک ملی هرکدام با 26 زیرمجموعه قرار دارند. همانطور که از نام بانک مسکن انتظار میرود، عمده شرکتهای زیرمجموعه این بانک در حوزه ساختمان و انبوهسازی فعالیت میکنند. زیرمجموعههای بانک مسکن نیز خود دارای زیرمجموعههای زیادی هستند. برای مثال گروه سرمایهگذاری مسکن که از زیرمجموعههای بزرگ این بانک به شمار میرود خود دارای 16 زیرمجموعه دیگر در حوزه مسکن است. دامنه فعالیت بانک ملی هم بسیار گسترده بوده و بیشتر در حوزه صنعت سرمایهگذاری کرده است. این حوزهها از صنعت پتروشیمی، سیمان تا نساجی و قند و شکر را در بر میگیرد. بانک سپه به تنهایی دارای چهار زیرمجموعه بزرگ بود که پس از ادغام پنج بانک و موسسه مالی و اعتباری در این بانک، زیرمجموعههای آنها نیز به تملک بانک سپه درآمدند. در این میان کمترین تعداد زیرمجموعهها نیز مربوط به پست بانک بوده که تنها یک شرکت صرافی «فراز اعتماد» را در اختیار دارد.

به طور کلی میتوان گفت اگر جلوی ایجاد انحصار در بازار توسط زیرمجموعهها گرفته شود و نظارت دقیق بر شاخصهای سلامت نظام بانکی باشد. وامدهی بانکها به شرکتها چندان زیانبار نخواهد بود. علاوه بر این موضوع، فرآیند بانکداری نیز باید اصلاح شود و شرایط بهگونهای رقم نخورد که بانک در نتیجه کمبود نقدینگی، ناچار به استقراض از بانک مرکزی شود که فعالیتهای آن، آثار تورمی داشته باشد.

در نهایت میتوان این طور عنوان کرد که هرچند دیدگاه منفی نسبت به بنگاهداری بانکها وجود دارد، اما شرایط و قوانین دست و پاگیر دولتی موجب شده که آنان نتوانند در بازار اصلی خود درآمد داشته و به سمت بازارهای دیگر حرکت کنند. در مساله بنگاهداری هم چنانچه نظارتها افزایش یافته و از ایجاد انحصار جلوگیری شود، میتوان گفت این مساله تفاوت چندانی با ارائه تسهیلات به دیگران نخواهد داشت. چه بسا ممکن است بهدلیل نظارت کمتر بانکها بر فرآیند سرمایهگذاری، این تسهیلات صرف سرمایهگذاری در بازارهای نامولد شوند.