فکتورینگ؛ بستر مناسب تامین مالی برای نهادهای بانکی و غیربانکی

روش تأمین مالی فکتورینگ یکی از روشهای متداول در سایر کشورها و یکی از سریعترین خدمات مالی در حال رشد در جهان است که امکان تأمین مالی مبتنی بر قراردادهای بنگاه را فراهم میکند؛ به کمک روش تأمین مالی فک تورینگ، بنگاههای اقتصادی میتوانند علاوه بر توثیق اصل قرارداد تأمین کالا و خدمت نزد نهادهای مالی، منابع مالی اجرای آن قرارداد را دریافت کرده و پروژه خود را تأمین مالی کنند.

در راستای اجرای ماده (۸) قانون حداکثر استفاده از توان تولیدی و خدماتی کشور و با هدف ایجاد بسترهای جدید برای ارائه شیوههای نوین تأمین مالی، سامانه «فکتورینگ مطالبات قراردادی» وزارت امور اقتصادی و دارایی، پس از حدود یک سال بهرهبرداری آزمایشی، از روز دوشنبه ۱۸ تیر ماه به طور رسمی در دسترس عموم فعالان تولیدی و خدماتی کشور قرار گرفت.

قابلیتهای برجسته این سامانه عبارتند از فکتورینگ (تأمین مالی دریافتنیها)، فکتورینگ معکوس (تأمین مالی پرداختنیها) و فکتورینگ در زنجیره تأمین با این توضیح که قابلیت فکتورینگ (تأمین مالی دریافتنیها)، امکان تأمین مالی بر اساس مطالبات دریافتنی کسب و کارها را فراهم میآورد؛ فکتورینگ معکوس (تأمین مالی پرداختنیها) که در این حالت، کسب و کارها میتوانند از طریق تأمین مالی پرداختنیها، تعهدات مالی خود را به تامینکنندگان تسویه کنند و فک تورینگ در زنجیره تأمین که سامانه این امکان را فراهم میسازد که تمامی مراحل فک تورینگ در زنجیره تأمین به صورت الکترونیکی و هوشمند انجام شود.

نگاهی از نزدیک به سامانه فکتورینگ

فرآیند الکترونیکی و هوشمند از مهمترین ویژگیهای این سامانه است. از مرحله ثبتنام کسبوکار، احراز مطالبات تا انعقاد قرارداد بین نهاد مالی و تأمین مالیشونده، همه چیز به صورت کاملاً الکترونیکی انجام میشود. این فرآیند نه تنها به تسهیل امور مالی کمک میکند، بلکه از دقت و سرعت بیشتری نیز برخوردار است. همچنین امکان مدیریت و پیگیری ساده و کارآمد مطالبات قراردادی برای هر دو طرف تأمین مالی کننده و تأمین مالی شونده، به واسطه این سامانه فراهم شده است.

این سامانه بستر مناسبی برای نهادهای بانکی و غیر بانکی جهت تأمین مالی ایجاد میکند و دسترسی عموم کسبوکارهای حقیقی و حقوقی به منابع مالی را گسترش میدهد. با ارتقای فرآیندهای مالی و معرفی شیوههای نوین تأمین مالی، دسترسی سریعتر و کارآمدتر به منابع مالی ممکن میشود.

فکتورینگ و فکتورینگ معکوس چیست؟

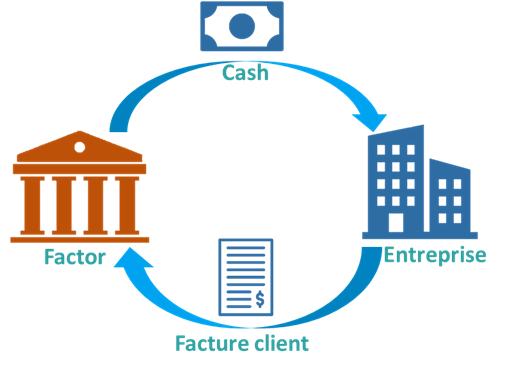

واگذاری مطالبات قراردادی به شخص ثالث، نوعی از تأمین مالی است که به آن در اصطلاح، علم تأمین مالی فکتورینگ میگویند. در صورتی که طلبکار مطالبه (دریافتنی) خود را از بدهکار به شخص ثالث واگذاری کند، روش تأمین مالی را فکتورینگ میگویند. در این روش به طور مثال پیمانکار ۱۰۰ واحد پول از کارفرما طلب دارد. در این حالت پیمانکار میتواند طلب خود را به قیمتی کمتر (به کسر) مثلاً ۹۵ واحد به پذیرنده (تأمین مالی کننده) واگذار کند که در این حالت پذیرنده در موعدی زودتر ۹۵ واحد را به پیمانکار پرداخت میکند و بعداً ۱۰۰ واحد از کارفرما در موعدی توافقی دریافت میکند. با این روش میتوان پیمانکار را سریعتر از زمان قرارداد، تأمین مالی کرد.

اما در صورتی که کارفرما بخواهد بدهی (پرداختنی) خود را به پذیرنده (تأمین مالی کننده) واگذار کند، روش تأمین مالی را فکتورینگ معکوس مینامند. به طور مثال کارفرما ۱۰۰ واحد به پیمانکار خود بدهکار باشد، این بدهی را به قیمتی بیشتر (صرف) باید به پذیرنده واگذار کند. در این روش نیز پذیرنده زودتر مبلغ را به پیمانکار پرداخت میکند و در آینده توافقی، مبلغ پرداختشده را از کارفرما دریافت میکند.

طرفهای درگیر در فرآیند فکتورینگ چه کسانی هستند؟

هر مطالبهای که در روش تأمین مالی فکتورینگ به فروش گذاشته میشود، بر مبنای قراردادی است که حاکی از آن مطالبه است، به همین دلیل میتوان گفت، طرف کارفرما یا خریدار، پیمانکار یا فروشنده و یک شخص ثالث به عنوان خریدار طلب (نهاد مالی پذیرنده فکتورینگ) طرفهای قرارداد فکتورینگ هستند. البته باید توجه داشت که قراردادی که طلب بر اساس آن احراز میشود، در اصطلاح قرارداد اصلی نامیده میشود و کارفرما، پیمانکار و پذیرنده بر مبنای توافق و قرارداد اصلی قرارداد فکتور را منعقد میکنند.

نحوه فعالیت شرکتهای فکتورینگ

آئیننامه اجرایی ماده (۸) قانون، برخی الزامات کلی را برای قبول نقش پذیرندگی تعریف کرده است. با این حال برخی از این شرکتها یا نهادها، مجوز فعالیت خود را از یک مرجع بالادستی دریافت کردهاند. بر اساس آئیننامه، به طور مثال بانکها و شرکتهای زیرمجموعه آنها در روش فعالیت خود باید قوانین بالادستی خود را که مرجع صادرکننده مجوز فعالیت ابلاغ کرده است، لحاظ کنند. بدیهی است که اصل فک تورینگ بر مبنای قانون، منع قانونی نداشته و قانونگذار جلوگیری از فکتورینگ را نیز خلاف قانون فرض کرده است. به همین دلیل اینگونه شرکتها قبل از اقدام به عملیات تأمین مالی، نسبت به ارزیابیهای مدنظر خود مانند، ثبات مالی شرکت خریدار، اقدام کرده و از کیفیت اعتباری آن شرکت اطمینان کسب میکنند و در صورت عدم اطمینان از بازپرداخت وجوه، مختار به امتناع از پذیرش ریسک هستند.

شرکتهای فکتورینگ میتوانند به عنوان مؤسسات مستقل فعالیت کنند؛ ولی فعالیت آنها باید در چارچوب سامانه فک تورینگ صورت پذیرد تا شکل قانونی و الزامآور به خود بگیرد.

قرارداد فکتورینگ موجب رشد تولید میشود

روش تأمین مالی فکتورینگ یکی از روشهای متداول در سایر کشورها و یکی از سریعترین خدمات مالی در حال رشد در جهان است که امکان تأمین مالی مبتنی بر قراردادهای بنگاه را فراهم میکند. به کمک روش تأمین مالی فکتورینگ، بنگاههای اقتصادی میتوانند علاوه بر توثیق اصل قرارداد تأمین کالا و خدمت نزد نهادهای مالی، منابع مالی اجرای آن قرارداد را دریافت کرده و پروژه خود را تأمین مالی کنند. در نتیجه، دایره فعالیت بنگاه، دیگر محدود به توثیق داراییهای فعلی مانند وثایق ملکی، موجودی انبار و تجهیزات نخواهد شد و امکان جذب منابع مالی با توثیق عوائد و منافع قرارداد پروژهها نیز فراهم میشود.

مزایای استفاده از قرارداد فکتورینگ

مسئله تأمین مالی در بنگاههای اقتصادی، یکی از مهمترین موانع ارتقای توان تولید داخل و رشد اقتصادی است. عمده بنگاههای اقتصادی کشور با وجود اینکه از توانمندیهای فنی قابل قبولی برخوردار هستند، نمیتوانند وثایق کافی برای جذب منابع مالی را به نهادهای مالی در بازار پول و سرمایه ارائه کنند. «فکتورینگ» به عنوان یکی از شیوههای تأمین مالی، به ویژه در شرایطی که بنگاه اقتصادی با مشکل عدم کفایت وثایق جهت جذب منابع مالی از طریق نهادهای مالی مواجه است؛ کارساز است.

در بعضی از مواقع، شرکت فروشنده ممکن است فاقد مشکل نقدینگی بوده و صرفاً به منظور صرفهجویی در هزینههای اداری و حقوقی، حق وصول طلب را به شرکت فک تورینگ واگذار کند.

شرکتهایی که به علت افزایش وجوه دریافتنی، وجوه کافی جهت تأمین سرمایه در گردش خود را ندارند، بیشتر تمایل به استفاده از خدمات فکتورینگ را دارند. استفاده از خدمات اینگونه شرکتها جهت اخذ وجوه نقد موردنیاز به آنها کمک میکند تا مانده نقدی خود را افزایش دهند.

چه بخشهایی میتوانند از فکتورینگ استفاده کنند؟

همه بخشهای تعریفشده در قوانین جاری در ایران اعم از دولتی، خصوصی، عمومی و یا تعاونی میتوانند از فکتورینگ استفاده کنند. بر اساس قانون هیچکس را نمیتوان از انجام فکتورینگ، چه واگذاری و چه پذیرش منع کرد. لازم به ذکر است، حتی اگر در قرارداد اصلی ماده یا بندی راجع به جلوگیری از فکتورینگ درج شود، بر اساس نص قانون این بخش از قرارداد باطل خواهد بود. البته درج چنین بند و مادهای فقط خود، شرط باطل است و موجب ابطال کل قرارداد نخواهد بود.

به موجب تبصرههای ۱، ۳ و ۴ ماده ۳ آئیننامه، قراردادهای اصلی که در این شیوه، مبنای فکتورینگ قرار میگیرند، به دو بخش تقسیم میشوند. در رابطه با تمام قراردادهای مندرج در طرحهای تملک داراییهای سرمایهای قانون بودجه سنواتی، (قراردادهایی که در آنها از منابع وجوه عمومی برای تأمین کالا و خدمات استفاده میشود)، لازم است از چارچوب سامانه اطلاعات قراردادهای کشور (مستقر در سازمان برنامه و بودجه کشور) تبعیت شود و در خصوص سایر قراردادها که در واقع شامل کارفرمایان بخش غیردولتی و پروژههای خارج از قوانین بودجه سنواتی میشود، مقرر است قرارداد فکتورینگ به صورت الکترونیک در سامانهای ثبت شود که در وزارت امور اقتصادی و دارایی تحت عنوان «سامانه ثبت واگذاری مطالبات قراردادی» طراحی و راهاندازی میشود.

امکان فروش و نقد کردن مطالبات محقق نشده در فرآیند فکتورینگ

قرارداد فکتورینگ، روشی برای تأمین مالی تأمین کنندگان کالا یا خدمات است. بر اساس قانون، حتی مطالبات محققنشده نیز قابل فروش و نقد کردن هستند؛ یعنی تأمینکننده (پیمانکار) میتواند قبل از تحویل دادن کالا یا خدمت مورد تعهد، طلب محققنشده خود را در چارچوب فکتورینگ نقد کرده و از این طریق برای فعالیتهای خود تأمین مالی کند.

استفاده از مزیت قانونی فکتورینگ موضوع ماده (۸) قانون حداکثر استفاده از توان تولیدی و خدماتی کشور و حمایت از کالای ایرانی دارای شرایط مشخصی است و شامل همه تامینکنندگان و همه مطالبات نیست. اولاً قرارداد فک تورینگ بین تأمینکننده (پیمانکار) و نهاد مالی خریدار طلب، باید در سامانهای الکترونیک که به همین منظور توسط وزارت امور اقتصادی و دارایی راهاندازی میشود به ثبت برسد و دوم اینکه استفاده از فک تورینگ و مزایای قانونی آن، اصولاً برای تامینکنندگان کالا یا خدمات به بخش دولتی، خصوصی، عمومی و تعاونی ممکن است.

تامینکنندگان کالا و خدمات بخش غیردولتی میتوانند با رعایت مقررات ماده ۸ قانون اشاره شده و ثبت قرارداد اصلی خود با مشتری (کارفرما) در سامانه قانونی «سامانه ثبت واگذاری مطالبات قراردادی» (مستقر در وزارت امور اقتصادی و دارایی)، از قرارداد فک تورینگ برای فروش مطالبات و تأمین مالی استفاده کنند. برای واگذاری مطالبات تامینکنندگان کالا و خدمات از بخش غیردولتی، قرارداد فک تورینگ باید به صورت سهجانبه تأمینکننده (پیمانکار)، نهاد مالی خریدار طلب (پذیرنده) و مشتری (کارفرما) منعقد شود.

قرارداد اصلی در قرارداد فکتورینگ واگذار نمیشود

بر اساس این گزارش، در قرارداد فکتورینگ، صرفاً «طلب» تأمینکننده (پیمانکار) است که واگذار میشود و قرارداد اصلی تأمین کالا و خدمات، همچنان بین تأمینکننده (پیمانکار) و مشتری (کارفرما) باقی میماند. قرارداد فک تورینگ، تأثیری بر سایر شرایط قرارداد اصلی بین تأمینکننده (پیمانکار) و مشتری (کارفرما) ندارد و حقوق و تعهدات مربوط به قرارداد اصلی، مثل تعهد به تحویل یا حسن انجام تعهد یا خدمات گارانتی برای تأمینکننده (پیمانکار) باقی میماند.

طرفین میتوانند شرایط قرارداد اصلی خود را اصلاح کنند؛ ولی باید این اصلاح را به نهاد مالی خریدار طلب، اطلاع دهند و اصلاح قرارداد نیز نباید حق نهاد مالی خریدار طلب برای وصول طلب از مشتری (کارفرما) را محدود کند. هرگونه تغییری که موجب تغییر در شرایط کار و خدمات یا پرداخت قرارداد اصلی (بین کارفرما و پیمانکار) شود باید با رضایت پذیرنده صورت پذیرد. بعد از واگذاری طلب توسط تأمینکننده (پیمانکار) به نهاد مالی و ثبت آن در سامانه، تأمینکننده (پیمانکار) دیگر حقی در مقابل مشتری (کارفرما) در مورد طلب واگذارشده ندارد، زیرا طلب خود را به نهاد مالی فروخته است.

پس از امضای قرارداد فکتورینگ، چنانچه طرفین قرارداد فکتورینگ، یعنی تأمینکننده (پیمانکار) و نهاد مالی، توافق کنند، میتوانند قرارداد فکتورینگ را فسخ کنند و در این صورت، طلب دوباره به مالکیت تأمینکننده (پیمانکار) درمیآید و تأمینکننده (پیمانکار) میتواند طلب خود را از مشتری (کارفرما) و نه نهاد مالی وصول کند. البته به هم زدن قرارداد فک تورینگ باید در سامانه مربوطه به ثبت برسد. در صورت فسخ قرارداد فکتورینگ، طلب دوباره به مالکیت تأمینکننده (پیمانکار) درمیآید و تأمینکننده (پیمانکار) میتواند طلب خود را از مشتری (کارفرما) و نه نهاد مالی وصول کند.

مزیت مالیاتی فکتورینگ چیست؟

بر اساس ماده ۳۴ آئیننامه اجرایی ماده ۸ قانون یادشده، هزینه مالی تأمینکننده (پیمانکار) بابت واگذاری تمام یا بخشی از مطالبات قراردادی که در چارچوب ماده ۸ قانون به اشخاص حقیقی و حقوقی ثالث اعم از بانکها یا مؤسسات اعتباری واگذار میشود، معادل حداقل سود مورد انتظار عقود مشارکتی (۱۸ درصد)، به عنوان هزینه قابل قبول مالیاتی پذیرفته میشود. منظور از هزینه مالی فکتورینگ، هزینه تأمینکننده (پیمانکار) ناشی از تنزیل طلب و فکتورینگ است؛ یعنی تفاوت ارزش فروش طلب به نهاد مالی با ارزش اسمی طلب فروخته شده. به طور کلی، منظور از هزینه مالی فک تورینگ، هزینه تأمینکننده (پیمانکار) ناشی از تنزیل طلب (فکتورینگ) و یا کارفرما در فروش بدهی (فک تورینگ معکوس) یعنی تفاوت ارزش فروش طلب یا بدهی به نهاد مالی با ارزش اسمی طلب یا بدهی فروختهشده است.

نگاهی به منافع طرفین در فکتورینگ سهجانبه

در فکتورینگ، هر سه طرف (فروشنده، خریدار و کارگزار تجاری یا نهاد مالی) سود میبرند. فروشنده، مطالبات خود را قبل از سررسید و با کسر مبلغی یا تخفیف (تنزیل) به صورت نقد از کارگزار وصول میکند. خریدار، مواد اولیه یا کالای مورد نیاز خود را به موقع و بدون پرداخت مبلغ اضافی، دریافت میکند و کارگزار تجاری نیز از منافع تجاری فکتورینگ برخوردار میشود که این منافع، مابهالتفاوت اصل مبلغ فاکتور و مبلغی است که کارگزار از فاکتور کسر میکند. کارگزار، در محاسبه حق کمیسیون یا مبلغ تخفیف (تنزیل) از مبلغ فاکتور، عواملی مانند ریسک تجاری، ریسک اعتباری، ریسک مالی و هزینه جایگزینی تأمین وجه نقد از طریق سایر روشهای تأمین مالی مانند وام کوتاهمدت را در نظر میگیرد.

/مهر