چرا بانک ها به بانکداری اشیا (IoT) نیاز دارند؟

اسمهان حکاک – پژوهشگر حوزه تحول دیجیتال

چرا بانک ها به IoT نیاز دارند؟

این روزها، بانکها با چالش بقا مواجه هستند و فینتکها یک تهدید جدی برای صنعت بانکداری خرد محسوب میشوند. این تهدید منحصر به تازه واردان نیست بلکه خود بازار هم تهدید است. PSD2 و مقررات بانکداری باز جرقه ظهور نوآوریها را در صنعت بانکی زده است .

مدیریت مالی شخصی: پدیده قرن بیست و یکم است. خدمات مدیریت مالی شخصی آنلاین در دهه 2000 در ایالات متحده متولد شدند. مفهوم PFM ساده است: به مشتریان یک تصویر دقیق از حسابهایشان، درآمدشان و هزینه هایشان بدهید. این نوع خدمات میتواند متنوع باشد، اما مجموعهای از ویژگیها و اصول تکرار شونده وجود دارد که نمای کلی از مشتری را برای مشتری فراهم میکند. با استفاده از دادههای تولید شده توسط اینترنت اشیا، به بانکها کمک خواهد کرد تا خدمات سفارشی شده و متناسب با مشتریان خود ارائه دهند. تنها چیزی که لازم است این است که اینترنت اشیا (IoT) باشد. هشدارها یا سیگنالهایی برای پیگیری مصرف مشتری و فعال یا غیرفعال کردن خدمات توسط بانک مدیریت میشود.

پرداخت: اینترنت اشیا قبلاً محدود به وظایفی مانند اندازه گیری ضربان قلب بود اما اکنون صنعت پرداخت را متحول کرده است. آینده پرداخت به سمت متنوع سازی ابزارهای تسویه حساب پیش میرود. و اکنون همه نگاهها به پرداخت آنی و بدون تماس معطوف است. توسعه و رشد بازار دستگاههای متصل به حمایت رگولاتورها بستگی دارد. همچنین، فناوری بیومتریک سطح امنیتی نسبتاً مطلوبی را فراهم میکند. این توانایی ادغام بدون تماس روی هر جسم باعث جذابیت برای مصرف کنندگان است. بنابراین، آینده، نوآوریهای بیشتری را به ارمغان میآورد که هر شی میتواند وسیلهای برای پرداخت باشد. تعدادی از شرکتها در حال توسعه محصولات جدید هستند. به عنوان مثال، Levi’s و Jacquard و گوگل در حال توسعه ژاکت “Commuter Trucker Jacket” است که پرداخت بدون تماس را مستقیماً روی کت یکپارچه میکند.

وام دهی: روند تامین وام، که شامل اعتبارسنجی است، چه وام دهی نهادی باشد و چه P2P، در حال تبدیل شدن به بسیار مستقیمتر به جلو است. فناوری اینترنت اشیا به بانکها امکان میدهد از طریق داراییهای مشهود و نامشهود (خودرو، لوازم خانگی، صنعت ماشین آلات …) وضعیت وثایق را کنترل و ردیابی کنند. با هویت دیجیتالی افراد و اشیا، درخواست تأمین مالی و انتقال مالکیت میتواند به صورت خودکار و کاملاً دیجیتالی باشد. همچنین امکان میدهد با نظارت و ارزیابی آخرین وضعیت داراییها، ریسک وثیقه را کنترل کنید. به عنوان مثال، اگر بانکی یک وثیقه منقول را تخصیص داده باشد که وصول آن به دلیل خرابی / نابودی و … نشدنی باشد، بانک میتواند ارزیابی مجدد از راه دور کند و وثیقه دیگری را جانشین کند .

سیر تکاملی اینترنت اشیا

از اینترنت اشیا تا بانکداری اشیا

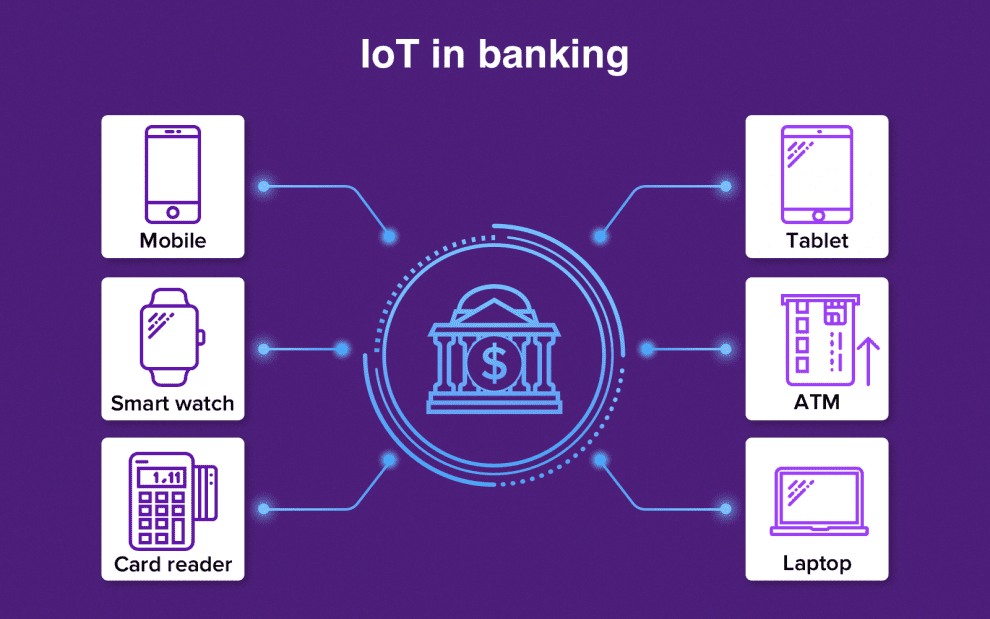

“اینترنت اشیا” عبارتی پر سر و صدا ست و منعکس کننده تلفیق فناوریها در هوش مصنوعی، موبیلیتی، کلان داده، 5G و غیره است. اساساً یک شبکه است که در آن همه چیز به هم پیوسته است و ردیابی، مکان یابی، شناسایی، نظارت و همچنین مدیریت اشیا را انجام میدهد.

اتصال انسانها و اشیا به عنوان نوعی کسب و کار جدید به عنوان بانکداری اشیا تعریف میشود که در آن ‘اشیا” جزء زیرساختهای مالی نسل بعدی با قابلیتهای خدمات مالی تبدیل میشوند. «اشیا» به نهادهای فیزیکی اشاره میکنند که مستقیماً به فعالیتهای مالی منتهی میشوند. با هوش مصنوعی، “اشیا” باهوشتر میشوند، بطوریکه قادر خواهند بود به صورت خودمختار تصمیم بگیرند و به احتمال زیاد از طریق شبکههای اجتماعی با انسان درگیر شوند. بنابراین انتظار میرود این «اشیا هوشمند» با قابلیت آگاهی و تعامل با محیط زیست اطلاعات را پردازش و ذخیره سازی کنند و بتوانند بیان و فکر کنند. در نهایت احراز هویت و اعتبار سنجی شوند. همچنین، پیشرفت فن آوری ارائه راه حلهای امنیتی قوی مبتنی بر بیومتریک اشیا را فراهم میکند .